Là một nhà đầu tư chứng khoán, hẳn bạn không còn xa lạ với những yêu cầu về kỹ năng quan sát và phân tích chuyên môn, để đưa ra những quyết định mua bán hiệu quả nhất.

Mỗi khẩu vị đầu tư lại ứng với một phương pháp phân tích. Có 3 trường phái phân tích phổ biến: cơ bản, kỹ thuật và định lượng - ứng với 3 khẩu vị đầu tư chứng khoán.

Vậy có bao giờ bạn tò mò mình là người có khẩu vị phân tích như thế nào chưa? Hãy cùng Vietcetera tìm hiểu qua bài viết này nhé!

1. Người cơ bản

Nếu hay đặt những câu hỏi như "Cổ phiếu nào được định giá tốt?", hay "Cổ phiếu nào xứng đáng xuống tiền?", thì bạn nhiều khả năng phù hợp với lối phân tích cơ bản (fundamental analysis).

Nhóm đối tượng sử dụng phổ biến trường phái phân tích này bao gồm những nhà đầu tư trẻ, nhà đầu tư dài hạn hoặc các chuyên viên tư vấn.

Những nhà đầu tư theo lối phân tích này có khuynh hướng chọn áp dụng các kỹ năng cơ bản, dễ nắm bắt nhanh nhất để trả lời các câu hỏi như trên.

Bạn sẽ phân tích gì?

Nếu chọn phân tích cơ bản, bạn nên thường xuyên quan sát các tác nhân có thể ảnh hưởng, thay đổi giá cổ phiếu.

Chúng bao gồm từ các nội dung phân tích vĩ mô (ví dụ các biến động ngành, trạng thái nền kinh tế), đến các nội dung phân tích vi mô (ví dụ tình hình hoạt động, quản lý của một công ty), và cả báo cáo tài chính các doanh nghiệp.

Những thông tin này giúp bạn đánh giá giá trị hiện tại và kỳ vọng giá trong tương lai của một cổ phiếu.

Những lưu ý dành cho bạn

Dù là cơ bản, nhưng không có nghĩa trường phái này không đòi hỏi kỹ năng. Theo đó, có hai yêu cầu cần được đáp ứng.

Thứ nhất, bạn cần cập nhật thời sự và theo dõi tin tức thường xuyên. Hiểu đơn giản là đọc hiểu "câu chuyện" đằng sau thông tin cổ phiếu ở một thời điểm.

Ví dụ tại Việt Nam, có những thời điểm mà nhu cầu đối với một số sản phẩm và hàng hóa nhất định sẽ tăng đột biến. Đó có thể là thiết bị y tế, thuốc men trong thời kỳ dịch bệnh, hoặc thực phẩm khô dịp cận Tết.

Ngược lại, một số biến động như chiến tranh thương mại, hay giá nhiên liệu tăng, lại khiến việc kinh doanh hạn chế ở một số ngành.

Nắm bắt kịp thời những tin tức này giúp bạn có thêm thông tin về tình hình kinh doanh của một ngành hoặc một doanh nghiệp, từ đó có quyết định mua vào - bán ra cổ phiếu tương ứng có lợi nhất cho mình.

Thứ hai, bạn cần nắm rõ một số thông tin cơ bản của một bản báo cáo tài chính, bao gồm:

- Thu nhập của doanh nghiệp (earnings): Khi một công ty báo cáo thu nhập của họ đang tăng lên, điều đó có nghĩa giá cổ phiếu sẽ tăng cao hơn. Ngược lại, khi thu nhập không đạt như kỳ vọng, giá cổ phiếu có thể giảm.

- Thu nhập trên mỗi cổ phiếu (earnings per share - EPS): Chỉ số này càng cao thì mức lợi nhuận mà nhà đầu tư thu được càng lớn. Nó được dùng để so sánh chỉ số thu nhập qua các kỳ báo cáo của cùng một công ty.

- P/E (price to earnings): Chỉ số này thấp có nghĩa giá cổ phiếu rẻ, nhiều khả năng do mô hình kinh doanh của công ty chưa hợp lý và đang xuống dốc. Ngược lại, P/E cao cho thấy cổ phiếu định giá quá đắt, có khả năng công ty có triển vọng kinh doanh tốt, và được các nhà đầu tư đánh giá cao.

- Ngoài ra, bạn có thể quan tâm các chỉ số như P/S (price to sales), P/B (price to book), ROE (return on equity), hệ số Beta, tỷ lệ cổ tức (dividend yield), và tỷ lệ PEG (price earnings to growth).

2. Người kỹ thuật

Nếu không thích đọc quá nhiều dữ liệu và thông tin thời sự, bạn có thể là "người được chọn" của phân tích kỹ thuật (technical analysis).

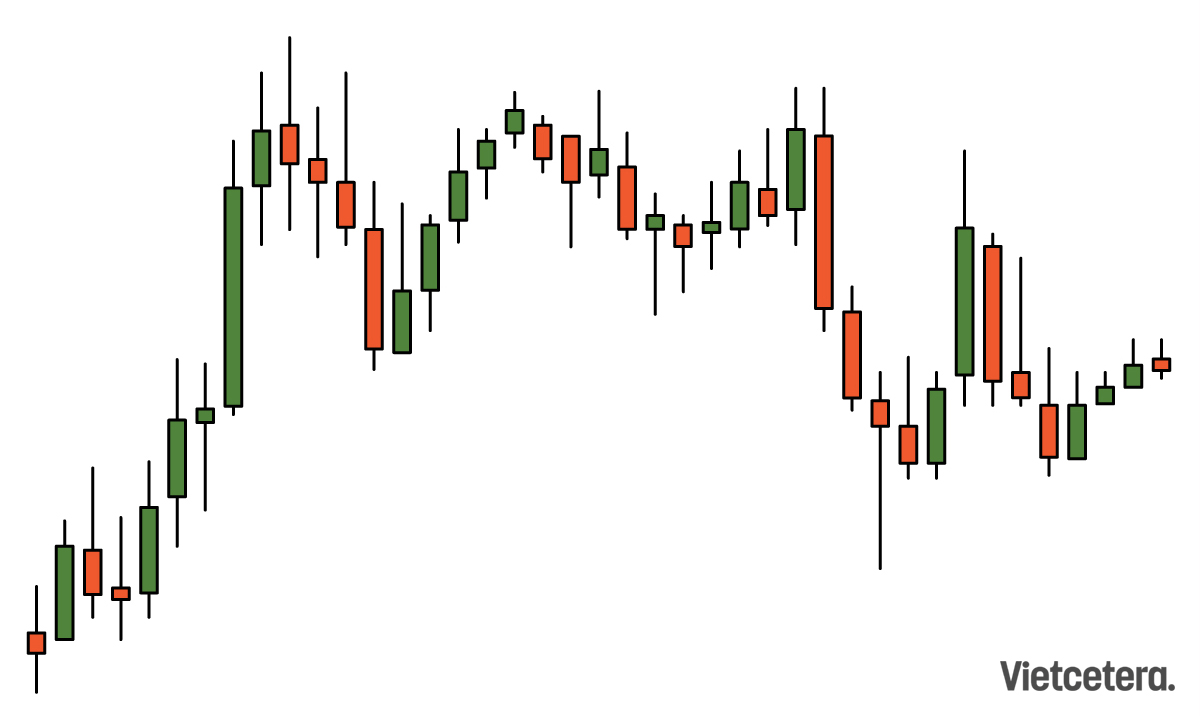

Đây là trường phái phân tích chủ yếu thông qua đọc biểu đồ và số liệu. Chính vì vậy, bạn cần tối ưu hóa việc đọc hiểu tín hiệu giao dịch ngắn hạn từ các công cụ thời gian thực khác nhau (phổ biến nhất là biểu đồ).

Bạn sẽ phân tích gì?

Hãy nghiên cứu những thứ sau: biểu đồ, đồ thị diễn biến giá và khối lượng giao dịch của cổ phiếu. Chúng giúp bạn phân tích các biến động cung - cầu đối với cổ phiếu, từ đó đưa ra khuyến nghị mua bán cổ phiếu trên thị trường.

Bạn cần nghiên cứu chúng, vì quan điểm phân tích kỹ thuật cho rằng các mẫu hình trong quá khứ có xu hướng quy luật (lặp lại), vì vậy có thể được dùng để dự đoán giá cổ phiếu trong tương lai.

Và những nội dung này thể hiện rõ nét nhất thông qua biểu đồ.

Những lưu ý dành cho bạn

Chọn trường phái này đồng nghĩa với việc bạn sẽ tập trung vào việc đọc hiểu các yếu tố thể hiện trên đồ thị. Cụ thể bao gồm:

- Các dạng đồ thị

Đồ thị kỹ thuật là công cụ giúp bạn xác định các kịch bản của giá cổ phiếu trong tương lai, từ đó hỗ trợ việc hoạch định chiến lược đầu tư.

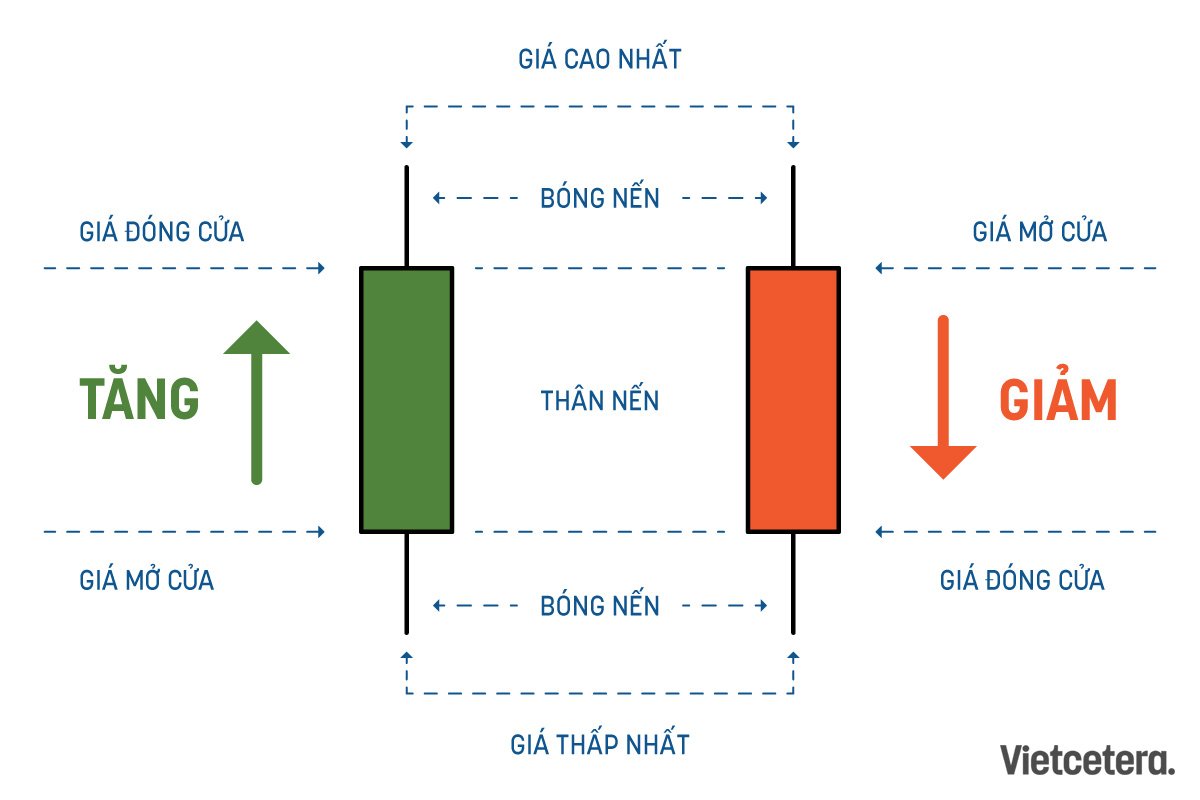

Đồ thị kỹ thuật cơ bản nhất là biểu đồ đường nối tập hợp giá đóng cửa của các ngày giao dịch, thể hiện vận động giá của cổ phiếu. Ngoài ra còn có đồ thị nâng cao, điển hình là đồ thị "nến Nhật".

Các đồ thị cho phép bạn đánh giá chuẩn xác hơn vận động của cung - cầu, giúp tạo ra nhiều tín hiệu dự báo ban đầu cho vận động giá.

- Xu hướng

Thông thường, bạn sẽ tìm kiếm cơ hội sinh lời trong thị trường xu hướng tăng (uptrend). Đồng thời, bạn cần cảnh giác, đưa ra các quyết định hạ tỷ trọng, giảm tần suất mua bán khi thị trường đi vào xu hướng giảm (downtrend).

Xác định được xu hướng là xác định được tâm lý của thị trường chung, cũng như vận động của dòng tiền chứng khoán.

- Đường xu hướng

Đây là công cụ giúp bạn xác định được giá, vùng kháng cự và hỗ trợ, cũng như tín hiệu đảo chiều của cổ phiếu. Có 2 loại đường xu hướng: tăng và giảm.

Bạn có thể cân nhắc giao dịch khi giá chạm đường xu hướng tăng/giảm và bật trở lại. Nếu đường xu hướng càng kéo dài, thì biến động sau khi đường xu hướng bị phá vỡ, dù tăng hay giảm, sẽ càng lớn.

- Khối lượng giao dịch

Khối lượng (volume) là chỉ báo đánh giá số lượng đơn vị chứng khoán được giao dịch, cho thấy mức thanh khoản của thị trường hoặc riêng từng cổ phiếu. Chỉ số này được áp dụng cho 2 loại:

Với giá cổ phiếu tăng: khối lượng giao dịch tăng cho thấy trạng thái triển vọng tích cực của dòng tiền. Khối lượng giảm cho thấy bạn nên thận trọng, vì lượng mua đang yếu dần, và kì vọng vào cổ phiếu giảm đi.

Với giá cổ phiếu giảm: khối lượng giao dịch tăng cho thấy cung đang gia tăng, khả năng sẽ có đợt chốt lời mạnh, hoặc tín hiệu đảo chiều bắt đáy. Khối lượng giảm cho thấy cung không nhiều, mà cầu cũng không mạnh.

3. Người định lượng

Nếu chọn phân tích định lượng (quantitative analysis), nhiều khả năng bạn là nhà đầu tư có kinh nghiệm, hoặc có xuất phát điểm là dân chuyên ngành thuộc các lĩnh vực tài chính, ngân hàng.

Ngoài chuyên môn tài chính để áp dụng những phương pháp phân tích chuyên sâu, bạn cũng cần có hiểu biết về ngôn ngữ lập trình để trở thành nhà phân tích định tính chuyên nghiệp.

Bạn sẽ phân tích gì?

Bạn cần học cách tổng hợp và phân tích các dữ liệu của hai trường phái phân tích đã nói ở trên. Mục đích là để cho ra kết quả tốt hơn việc sử dụng phương pháp đơn lẻ.

Khác biệt lớn nhất ở đây, là tất cả dữ liệu sau khi thu thập sẽ cần được phân tích thông qua các thuật toán và mô hình toán học chuyên môn.

Nói một cách dễ hiểu, các thông tin bạn có từ phân tích cơ bản và kỹ thuật, như giá, khối lượng, cung - cầu, tin tức, xu hướng biểu đồ… sẽ là dữ liệu đầu vào. Sau đó, bạn áp dụng thuật toán để cho ra dự liệu phân tích sau cùng.

Những lưu ý dành cho bạn

Vì yêu cầu kiến thức chuyên môn và sự thuần thục nhất định các trường phái phân tích chứng khoán, trường phái này không khuyến khích nhà đầu tư F0 áp dụng.

Tuy nhiên, bạn có thể rút ngắn khoảng cách về kỹ năng, thông qua các khoá đào tạo ngắn hạn về phân tích định lượng nếu có nhu cầu.

Ngoài ra, để kiểm tra độ "hợp gu" với trường phái này, bạn có thể thử phân tích ba thành phần cơ bản của một mô hình giao dịch định lượng. Đó là chiến lược giao dịch, mô hình toán học và lập trình để chạy mô hình.

Kết

Khẩu vị phân tích của mỗi người khác nhau, phụ thuộc vào tính cách, mục đích và chiến lược đầu tư ở mỗi thời điểm.

Vì thế, nhận diện tính cách phân tích sớm sẽ giúp bạn rút ngắn thời gian hoàn thiện khả năng"đọc vị" thị trường nhằm đưa ra quyết định đầu tư chuẩn xác, phù hợp nhất với cá nhân.

Tuy nhiên, nhà đầu tư - nhất là nhóm đầu tư F0, vẫn cần kết hợp thêm những kỹ năng đầu tư chứng khoán khác như kỹ năng phản ứng khi thị trường có biến, hay kỹ năng phân bổ vốn theo nhóm ngành để đạt hiệu quả tốt nhất trước mỗi quyết định đầu tư.