Việc mua xe, mua nhà hay đầu tư chứng khoán hiện đang là mối quan tâm của không ít bạn trẻ.

Nhiều bạn đi làm được một thời gian và tiết kiệm được một khoảng vài chục đến trăm triệu thì không biết nên tự thưởng bằng một chiếc xe xịn hơn, hay đầu tư để "tiền đẻ ra tiền."

Đặt câu hỏi này cho các thành viên trong Cộng đồng Cố vấn tài chính - VWA, tôi nhận được kết quả như sau:

- Gần 600 người chọn đầu tư – Điều này khá dễ hiểu trong một cộng đồng như VWA

- Gần 100 người chọn mua xe, với lý do "mua nhà hay mua xe đều làm cho cuộc sống của chúng ta tốt hơn, như vậy cũng ổn mà."

Ngoài ra thì còn rất nhiều ý kiến và xem ra ai cũng có lý của mình.

Tuy nhiên, trong tài chính cá nhân, cơ sở để ra mọi quyết định lại dựa vào một thứ gọi là bảng cân đối tài chính cá nhân.

Bảng cân đối tài chính cá nhân là gì?

Bảng cân đối tài chính cá nhân có thể hiểu nôm na là một bản phác thảo tình hình tài chính của một cá nhân tại một thời điểm nhất định.

Bản phác thảo này mô tả các thông tin như dòng tiền vào - dòng tiền ra, thông tin về các loại tài sản.

Đây là một trong những công cụ được sử dụng nhiều bởi các cố vấn tài chính chuyên nghiệp, nhằm xác định tình trạng tài chính của một cá nhân hay một gia đình. Nhưng bạn cũng có thể dùng ở mức độ cá nhân để tự theo dõi và xác định “sự giàu có” của mình.

Có gì trong bảng cân đối tài chính cá nhân?

Trong bảng cân đối tài chính cá nhân gồm có 4 phần chính:

1. Thu nhập

2. Chi tiêu

3. Tài sản có là tiền (có từ thu nhập, được cho tặng, thừa hưởng,...) hoặc các vật chất bạn đang sở hữu có thể quy đổi thành tiền, như nhà, xe, thiết bị điện tử.

Đối với các tài sản vật chất, bạn có thể tiếp tục chia chúng làm 2 loại là tài sản đầu tư, và tài sản tiêu dùng.

Chẳng hạn, nếu bạn mua xe để cho thuê thì chiếc xe được xem là tài sản đầu tư. Nhưng nếu bạn sử dụng nó hoàn toàn cho nhu cầu cá nhân hàng ngày như đi làm, đi chơi thì chiếc xe sẽ được xem là tài sản tiêu dùng.

Trong quá trình sử dụng các tài sản tiêu dùng, nhiều loại chi phí có thể phát sinh. Ví dụ, khi mua xe xong bạn phải chi tiền để bảo dưỡng định kỳ. Loại chi phí này sẽ đi vào chi tiêu và cắt bớt một phần dòng thu nhập của bạn.

Ngược lại, tài sản đầu tư sẽ có thể sinh ra lợi nhuận và đóng góp thêm vào dòng thu nhập.

4. Tài sản nợ là số tiền hoặc vật chất bạn phải trả cho người khác do vay mượn. Chẳng hạn, bạn phải vay thêm 30 triệu để mua chiếc xe 70 triệu.

Các khoản nợ sẽ đều phát sinh lãi vay. Những chi phí này cũng được di chuyển vào phần chi tiêu và ngốn tiếp một phần thu nhập.

Từ 4 thông tin cơ bản bên trên, hai thông số sẽ được rút ra là:

Dòng tiền ròng (hay còn gọi là Tài sản tích lũy) = Thu nhập - Chi tiêu

Tài sản ròng (hay còn gọi là Tài sản thuần) = Tài sản có - Tài sản nợ

Đôi khi việc phân biệt tài sản tiêu dùng, tài sản đầu tư hay tính toán tài sản có, tài sản nợ trong một khoảng thời gian nhất định (1 tháng/3 tháng) có thể phức tạp.

Ví dụ, nhà cửa, xe cộ có giá trị sử dụng lâu dài, thường đến 10 năm hoặc hơn. Vậy nếu tính tài sản của bạn trong 1 tháng cụ thể, bạn sẽ phải khấu hao giá trị của căn nhà theo tháng.

Việc này có thể trở nên đơn giản hơn nhiều nếu bạn sử dụng các ứng dụng quản lý tài chính cá nhân có tính năng tính toán tự động như TOPI, Mint hoặc Personal Capital.

Như thế nào là cân đối tài chính cá nhân tốt?

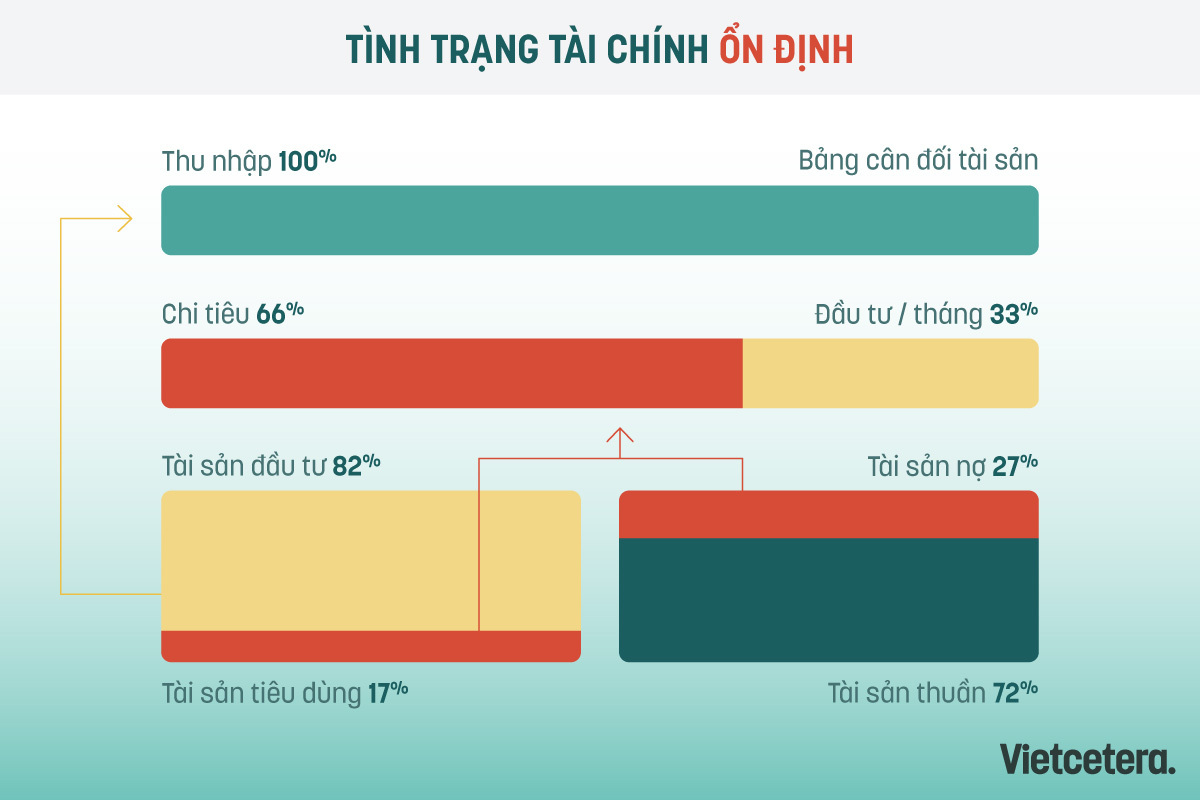

Mọi đánh giá và thước đo đưa ra đều có tính tương đối. Tuy nhiên, nếu phải buộc dùng một thước đo thì bạn có thể biết tình hình tài chính của mình ở mức tốt bằng dấu hiệu như: tỷ lệ tích luỹ lớn hơn số tuổi của bạn.

Chẳng hạn, bạn 24 tuổi và giữ được trong túi của mình ít nhất 24% phần trăm thu nhập hằng tháng sau khi đã trừ đi hết chi tiêu.

Đồng thời, tài sản tiêu dùng thấp hơn tài sản đầu tư. Tài sản nợ thấp hoặc không có.

Tình hình tài chính ổn định là khi: tỷ lệ tích luỹ bằng số tuổi; tài sản tiêu dùng bằng đầu tư; tài sản nợ bằng tài sản ròng.

Tình hình tài chính yếu là khi: tỷ lệ tích luỹ thấp hơn số tuổi; tài sản tiêu dùng nhiều hơn tài sản đầu tư; tài sản nợ nhiều hơn tài sản ròng.

Vậy nên mua xe hay đầu tư?

Quay trở lại câu hỏi đầu bài, tôi có thể đưa ra một câu trả lời tổng quát như sau.

Nếu sức khoẻ tài chính của bạn đang ở mức yếu thì việc đầu tư hay mua xe đều có thể khiến tình hình trở nên tệ hơn. Bạn nên tập trung vào việc tăng thu nhập, hoặc tăng tỷ lệ tiết kiệm để ít nhất đạt được trạng thái tài chính ổn định. Đến khi có tài sản ròng đủ lớn thì bạn có thể tự thưởng cho một món tài sản tiêu dùng.

Đầu tư cũng có ngắn hạn và dài hạn. Để đầu tư mang lại hiệu quả định kỳ thì đầu tiên dòng tiền phải dương, tỷ lệ tích luỹ tối thiểu phải bằng số tuổi của bạn.

Một lưu ý cuối cùng, lời khuyên chỉ có tính tham khảo vì mỗi người sẽ có một bảng cân đối tài chính khác nhau. Trong mỗi thời điểm, mỗi người sẽ có những quyết định tài chính khác nhau.